個人のお客様

保険って・・・

実際は聞いてもうっとうしくなるだけ

相談すると新しい保険を売りつけられる

何から話せばいいかわからない

保証が足りているか心配だが話せない

何をどう相談すればいいのか?

本当のところは相談できない

PRFに一度ご相談ください

ご相談は無料

セカンドオピニオンとして利用するだけでOK

「今さら聞けないこんなこと」大いにOK

加入しなくても全然OK

私たちにお話ください。

ここでしか聞けない内容がきっと見つかります。

相続対策プラン

相続対策に生命保険の活用は不可欠です。

相続税対策だけが相続対策ではありません。相続を争続にしないために、早めの対策が有効です。

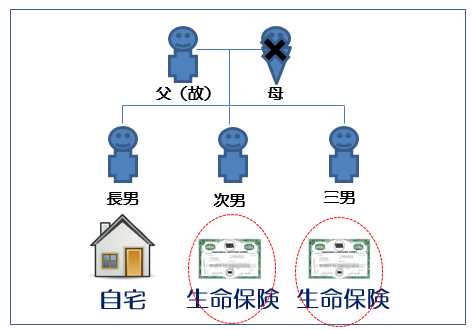

代償分割(円滑分割)プラン

『相続財産としては「家」が一件あるだけで、相続税はかからない…』といった場合に、相続対策は必要ないでしょうか?確かに相続税対策は必要ないかもしれませんが、大切な家は誰が相続するのでしょう。

お母さんがお一人で住んでいる家を、子供達3人が相続すると仮定して、どのように分割しますか?共同名義にすることもできますが、現実的には難しい話ですし、売却して現金を分割することは可能なものの、先祖代々の土地を売却するわけにはいかないといった場合もあると思います。

このような場合に、生命保険が役に立ちます!

※実際には長男が受け取り、次男、三男へ

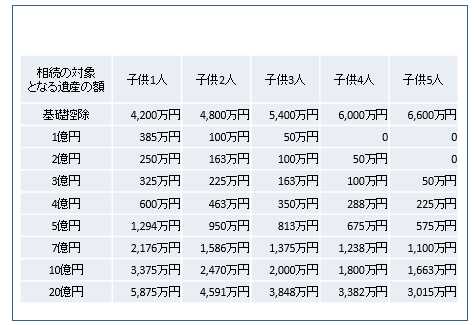

相続税完全防衛額プラン

『財産を減らしたくないので、納税資金を生命保険で準備している!』といった場合に、納税額=生命保険金で大丈夫でしょうか?

いえ、大丈夫ではありません…

入ってくる生命保険金も、相続財産になります!

つまり、本来の相続財産 < 実際の相続財産(本来の相続財産+生命保険金)

となり、本来の納税額 < 実際の納税額

となってしまいます。

当然のことながら、納税のために準備した生命保険金だけでは納税額に足らなくなってしまい、現金の手出しが必要になってしまいます。

納税資金を生命保険で準備したい場合には、生命保険金を相続財産に加算したうえでの保険金額を準備しなくてはなりません。

この生命保険金額を「相続税完全防衛額」と呼び、参考までに早見表の一部です。

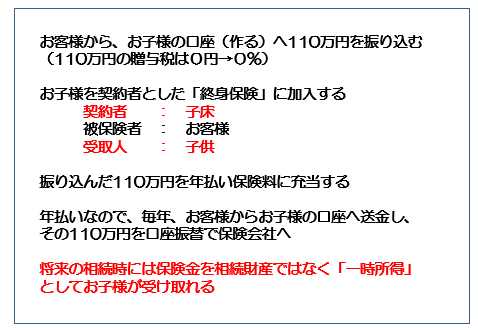

生前贈与プラン

『相続税をなんとか減らしたい!』

といった場合の対策の一つとして、文字通り、生前に財産を贈与することによって、相続財産を減らすことが考えられます。

贈与をすると当然、贈与税がかかりますが、贈与税には非課税の枠があります。

この非課税枠を活用して、有効に生前贈与を行うのですが、更に、この生前贈与した現金を原資に生命保険を活用することで、納税資金対策にも役立つのが、「生前贈与プラン」です。

例えば、お父さんから息子に生前贈与することを前提に考えてみます。(非課税枠利用)

贈与される現金を原資に、息子が保険契約者となり、お父さんを被保険者にします。そして受取人を息子にします。被保険者であるお父さんが亡くなった場合に、保険金は息子に支払われます。

契約者も息子なので、保険金は一時所得扱いとなり、相続税よりも大幅に軽減されます。

受け取った保険金を納税資金に充てることも可能です。

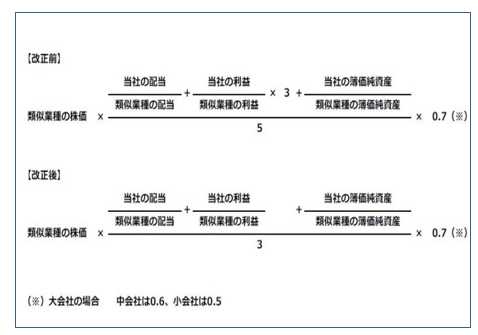

事業承継プラン

『子供に事業を譲りたいけれど、思いのほか自社株の評価が高くて…』

中小企業の株は流通しないので、こういったことが、ある日突然浮上するケースはよくあります。

自社株の評価金額も重要ですが、後継者以外にも株が分散されている場合などは、のちのち、更に問題になる可能性があります。

後継者が自己資金で株を買い取れればいいのですが、金額が大きくなると、現実的には難しく、そうした場合には、会社で株を買いとる(金庫株)という対策が考えられます。

現在の経営者に万が一のことがあった場合に、会社が大型の生命保険を受け取ることで、自社株の買い取り資金に充当します。

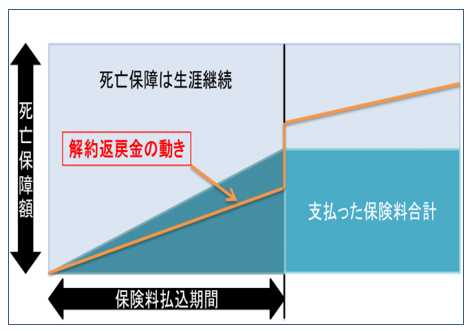

また、この生命保険に貯蓄性を持たせることで、ご勇退された場合には、解約返戻金を資金に充当することも可能です。

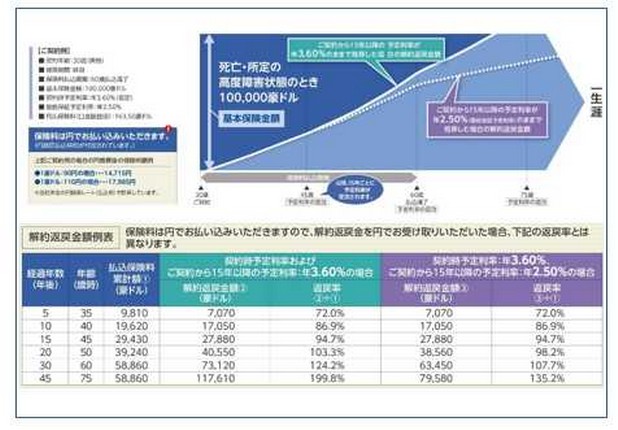

資産形成プラン

高齢化社会が進むなか、老後の資産形成には自助努力が必要不可欠です。

マイナス金利といわれる現在の日本においては、「円」だけの資産形成では追いつかないかもしれません。

外貨や変額も視野に入れた、グローバルなポートフォリオ(資産構成)作りをお手伝いいたします。

リタイアメントプラン

『将来の年金に不安が…、自助努力が必要?』

少子高齢化がは、今後ますます進みます。「公的年金がもらえない!」ということは、ありませんが、「必要になる年齢に必要な金額が支払われるか?」となると、難しくなってくるのは間違いないと思います。

漠然と「将来が不安」といっていても仕方ありませんので、具体的にご自分の老後の生活をシミュレーションし、不足するであろう資金は、なるべく早くから準備する必要があります。

将来のインフレリスク、現在のマイナス金利など、様々な要素を勘案して、ご自分にあったポートフォリオを作成するお手伝いをさせていただきます。

年金保険や終身保険等を活用しますが、馴染みのある円建ての保険だけでなく、

・変額商品

・外貨建て商品

などを、目的や目標に応じて組み込み、一時払と、長期運用に有効なドルコスト平均法(月払)なども活用して、最適なプランを考え、その後もご一緒にウォッチしていきます。

教育資金プラン

あらゆる可能性を秘めた子供に、将来十分な教育を受けさせたいというのは、親御さんの共通の想いだと思います。

昔から日本では「学資保険」という保険が有名で、郵便局や保険会社でも多く販売されてきました。

学資保険の仕組みは、子供が高校や大学などに入学するであろう年に満期を設定して、その年までに入学金や授業料の一部を貯めるという内容で、貯金と変わらないのですが、最大のメリットとしては、貯めている途中で、親に万が一のことがあった場合、その後満期までの保険料は払わなくても充当されるという、貯金との決定的な違いでした。

残念ながら、現在のマイナス金利状況のなか、保険会社のほとんどが、この学資保険の販売を中止しました。しかし、最大のメリットの部分は、いわゆ る生命保険の機能であり、満期を設定したして充分に活用できます。

終身保険フル活用プラン

『保険の見直しをしたい!』

とお考えの方に!

テレビCM、新聞広告、インターネット、DM等、あらゆる媒体で保険の情報があふれている現在、どうやって、最適の保険を選んでますか?

そもそも生命保険は必要ですか?

日本には、世界一といっても過言ではない国の健康保険があります。小さなカード一枚で、日本全国どこでも、わずかな自己負担で治療が受けられます。既往症があろうとなかろうと関係なく、いつでも治療が受けられます。

それでも民間の生命保険が必要ですか?

確かに、家庭の大黒柱に万が一のことがあった 場合、他に備えがないとしたなら、生命保険はこの上なく役に立つシステムです。

「終身保険」という言葉は聞いたことがあると思いますが、その素晴らしい機能をご存知ですか?

この保険が一本あれば、他の保険は必要ないかもしれません!

基本プラン

損害保険会社9社、生命保険会社14社の取扱いが可能です。

基本的な生命保険・損害保険のご加入もしくは見直しをご希望の方は、ご意向をしっかりと共有させていただいたうえで、最も合理的と思われる保険会社、保険商品を比較提案いたします。