法人のお客様

経営者様が経営に集中するために…

法人様を取り巻くリスクは数え切れません…

リスクについて考え出すとキリがなく、夜も眠れなくなってきます。

しかし、事業を止めるわけにはいかず、常に前に進んでいかなくてはなりません。

安心して経営者様が経営に集中できるようにするために、一度すべてのリスクを洗い出してしまいましょう。

そして洗い出したリスクを「見える化」し、対処方法を平時に考えておくことが重要です。

すべてのリスクを「想定内」に収めておくこと、それがリスクマネジメントです。

ご相談は無料

事業補償プラン

経営者に不測の事態が突如発生した場合、後継者の人選・借入金の返済・売上の減少・死亡退職金など、様々な問題が一気に発生します。

考えづらいことではありますが、万一の事態に備えて、平時に対策を考えておくことで、より一層安心して経営に邁進できます。

必要保障額完全防衛プラン

『経営者保険…いくら入っているか把握してますか?』

経営者保険や役員保険と称される、法人で加入する生命保険。

仕事上の付き合いや、勧められるままに、あまり気にせず加入されている企業様が多いように感じます。

一般に法人が経営者に掛ける生命保険の必要保障額は、次のような計算式から算出されることが多いようです。

計算方法は一例であり、色々な考え方があります。お客様毎に、会社に適した最も適切な計算方法を一緒に考えます。

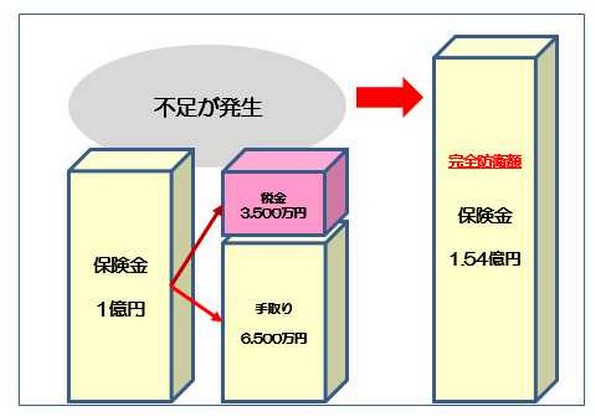

仮に1億円が必要保障額だとした場合、もし も1億円の生命保険に加入した場合、支払われる1億円が雑収扱となり、法人税35%分、 3,500万円が税金で失われますので、会社に残る金額は6,500万円となり、実際には必要 額が保障されなくなります。

1億円が必要だとすると、 1億円÷0.65≒1.54億円の生命保険契約が必要となります。

退職金準備プラン

『社長!ご自身の退職金はご準備されてますか?』

中小企業の経営者の皆さんは、会社のことと、社員のことは常に考えていらっしゃいますが、一番苦労されてきたご自身のことは後回しにされている方が多いです。

万が一の場合の死亡退職金は、掛捨ての生命保険等で結果的に用意されているケースもありますが、計画的に退職金を積み立てていくのは、日々の経営のなかで、優先順位がどうしても下がってしまうようです。

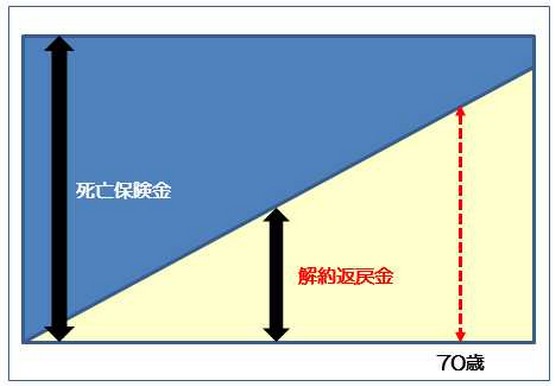

現金で貯めていくというのはなかなか難しいですが、現在支払っている分も含め、必要な生命保険の商品を考え、生命保険のもつ副次的効果を活用することで、死亡退職金と生前退職金を両立させることが可能となります。

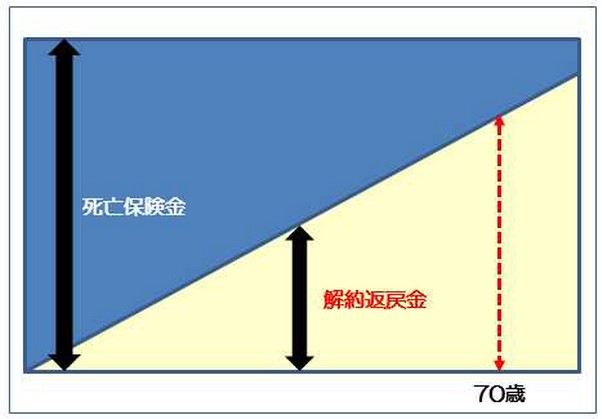

万が一の死亡に備えて、生命保険に加入する際に、会社の状況を考えながら、無駄な保障をスリム化し、ご勇退時期に保険の解約返戻金がいくら貯まるのかに着目して考えます。

また、支払っていく保険料が、全額損金算入できるものや、半分が損金算入できる商品もあります。こういう商品を活用することで、より戦略的に退職金のファンド対策が可能となります

借入金対策プラン

『会社の借入金、社長が個人保証してませんか?』

中小企業の場合、会社の借入金を社長が個人保証しているケースが多いと思います。

もしも、社長に万が一の事があった場合、どうなるでしょうか?

金融機関がすべてを一括返済を求めることはないでしょう。

しかし、会社の要である社長を失った場合、会社の業績は少なからず悪化する可能性は大きいと思います。会社が順調に返済を続けている間は問題ありませんが、もしも、返済が滞った場合に、期限の利益を失い、一括返済を迫られます。

そこで、万が一の際の借入金対策として、生命保険に加入しておくことが対策として考えられます。

しかし、万が一の場合の生命保険金は、その時会社に入ります。一括返済する必要はない状況で、その生命保険金が果たして借入金の返済に充てらるでしょうか?

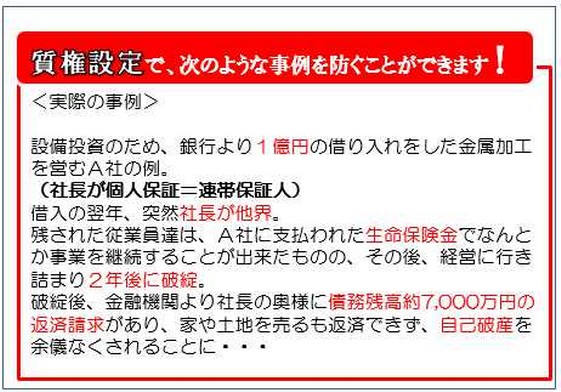

借入金対策としての生命保険には、「質権」を 設定しておくことで、保険金は金融機関に確実に支払われ、残された家族等に返済がのしかかるようなことは避けられます。

財務強化プラン

生命保険には様々な副次的な機能があります。

将来の財務強化に有効なプランをご紹介いたします。

戦略的内部留保プラン

『法人で加入している生命保険の目的は明確ですか?』

会社で生命保険に加入されていることは多いと思いますが、何のために加入したのかが、明確になっていないケースが見受けられます。

契約当初は、当然目的を持って加入されたのですが、年月が経過し、複数の契約が重なるうちに、目的が曖昧となり、合理的な状況ではなくなっていることはないでしょうか。

生命保険は、本来の目的として、万が一の場合に生命保険金で会社を守るためのものです が、保険の種類を選ぶことによって、死亡保険金以外にも、大きな副次的機能が備わって います。

この生命保険の副次的機能をしっかりと理解したうえで、合理的に加入することで、戦略的な内部留保が可能となります。

戦略的の意味としては、本来の生命保険金以外に、財務改善対策や、損害保険分野のリスクヘッジ、退職金ファンド、株価の引き下げ対策、金庫株対策…目的は多岐に渡ります。

ご存知でしたか?

連帯保証人対策プラン

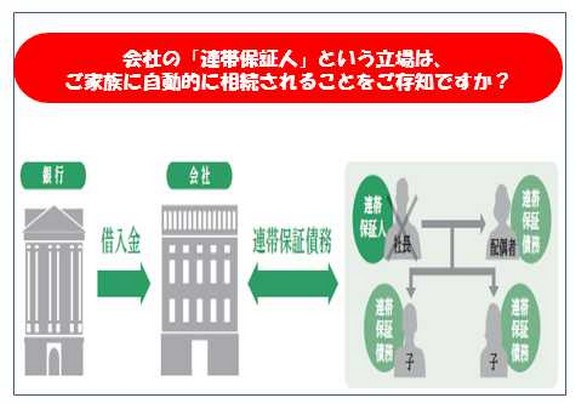

『連帯保証人の地位が相続されることをご存知ですか?』

中小企業の場合、会社の借入金を社長が個人保証しているケースが多いと思います。

この場合、ほとんどが「連帯保証人」になっていると思いますが、この連帯保証人という地位は思いのほか厳しいということを認識する必要があります。

一つの債務に対して、複数の連帯保証人がいるケースもありますが、もしも返済が滞った場合に、債権者側は、誰に返済を求めてもいいのです。債務者本人が存在したとしても、債務額の全額を一人の連帯保証人に対し求めてもよく、求められた連帯保証人は、これを拒否することができないのです。つまり、債務者本人と同様の債務を負っているのと同じなのです。

また、連帯保証人が死亡した場合、連帯保証人としての地位も、法定相続人に自動相続されるのですが、あまりこのことが知られていません。

よって、借入金対策として会社で生命保険に加入していても、この保険金が事業資金として使われてしまった場合、将来的に、ご遺族にこの債務が突然重くのしかかってくる可能性があり、対策が必要です。

事業承継プラン

事業は時代とともに形を変えていきますが、企業としては永続的に存続していかなくてはなりません(ゴーイングコンサーン)。

企業承継が正しいネーミングかもしれませんが、一般的はなネーミングとして事業承継を使っております。

円滑な事業承継のために、生命保険を有効に活用できます。

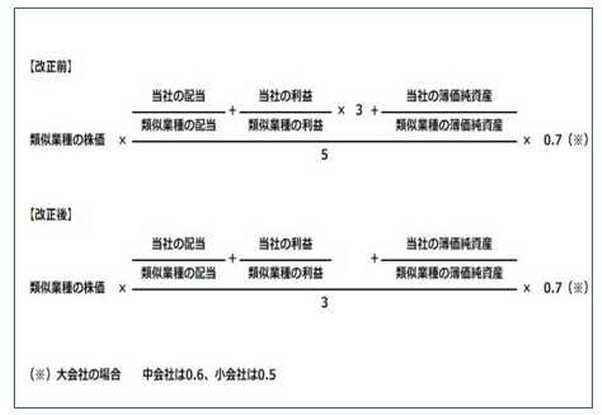

自社株対策プラン

『御社の自社株がいくらか、把握されてますか?』

中小企業の自社株は、上場株ではないので、評価額がわかりづらいです。

経営者の相続が発生した場合、当然、経営者が保有していた自社株も相続の対象になりますが、思いのほかその金額が高くて問題となるケースが多いです。

自社株の金額は、相続発生時点での会社の資産総額や利益の状況等で決まるので、確定はしていませんが、普段から現状を把握しておくことは重要だと思います。弊社でみ試算は可能ですが、多くの資料を把握している顧問税理士に試算を依頼されてはいかがでしょう。

また、経営者以外にも自社株が分散されている場合には、更に問題となるケースが考えられ、分散している株式を買い戻さなくてはならないかもしれません。

後継者に、こうした自社株を買い取る資金があればいいのですが、難しい場合には、会社が一時的に自社株を一定量買い取ることが、可能です(金庫株)。

この対策として、会社が、現在の経営者を被保険者とした生命保険に加入するプランを早めに検討しておくことをご検討下さい。

退職金準備プラン

『社長!ご自身の退職金はご準備されてますか?』

中小企業の経営者の皆さんは、会社のことと、社員のことは常に考えていらっしゃいますが、一番苦労されてきたご自身のことは後回しにされている方が多いです。

万が一の場合の死亡退職金は、掛捨ての生命保険等で結果的に用意されているケースもありますが、計画的に退職金を積み立てていくのは、日々の経営のなかで、優先順位がどうしても下がってしまうようです。

現金で貯めていくというのはなかなか難しいですが、現在支払っている分も含め、必要な生命保険の商品を考え、生命保険のもつ副次的効果を活用することで、死亡退職金と生前退職金を両立させることが可能となります。

万が一の死亡に備えて、生命保険に加入する際に、会社の状況を考えながら、無駄な保障をスリム化し、ご勇退時期に保険の解約返戻金がいくら貯まるのかに着目して考えます。

また、支払っていく保険料が、全額損金算入できるものや、半分が損金算入できる商品もあります。こういう商品を活用することで、より戦略的に退職金のファンド対策が可能となります。

戦略的内部留保プラン

『法人で加入している生命保険の目的は明確ですか?』

会社で生命保険に加入されていることは多いと思いますが、何のために加入したのかが、明確になっていないケースが見受けられます。

契約当初は、当然目的を持って加入されたのですが、年月が経過し、複数の契約が重なるうちに、目的が曖昧となり、合理的な状況ではなくなっていることはないでしょうか。

生命保険は、本来の目的として、万が一の場合に生命保険金で会社を守るためのものです が、保険の種類を選ぶことによって、死亡保険金以外にも、大きな副次的機能が備わって います。

この生命保険の副次的機能をしっかりと理解したうえで、合理的に加入することで、戦略的な内部留保が可能となります。

戦略的の意味としては、本来の生命保険金以外に、財務改善対策や、損害保険分野のリスクヘッジ、退職金ファンド、株価の引き下げ対策、金庫株対策…目的は多岐に渡ります。

ご存知でしたか?